一起教育科技2021年Q4营收5.425亿元,首次盈利

多知网3月9日消息,中国教育科技公司一起教育科技(NASDAQ:YQ)公布了其未经审计的第四季度和截至 2021 年 12 月 31 日的年度财务业绩。在2021年第四季度,一起教育科技营收5.425亿元,同比增长11.5%,在非美国通用会计准则下(Non-GAAP)净利润为人民币1700万,首次实现盈利。2021年度净收入为21.845亿元人民币,同比增长68.8%。

值得注意的是,一起教育科技提供了2022年一季度的收入指引。在2021年年底关闭K12辅导业务后,仅靠转型后业务创收的前提下,一起教育科技预计其在2022年一季度的确认收入将达到2.0-2.1亿人民币,超过去年同期除去K12教培业务后收入的10倍。同时,公司预计在该期间将继续在非美国通用会计准则下实现盈利。

根据“双减”规定,一起教育科技于2021年年底停止为中国大陆地区幼儿园至高中学生提供学科课外辅导,占2020 和 2021 财年公司净收入的 90% 以上。一起教育科技在新的监管和经营环境下迅速形成新的经营战略,并采取措施调整组织结构和人员队伍,努力降低经营成本。一起教育科技表示:“将重心和资源从原有的业务转向两个新的方向,一方面,针对校内业务,一起教育科技迅速转型为一家围绕作业等教学应用场景,助力基础教育数字化转型升级的SaaS软件服务商;另一方面,针对校外业务,运用数字化、信息化手段,探索德智体美劳全面发展的育人模式,开发以自学产品为核心的课后解决方案。”

今年2月,由一起教育科技深度参与的上海市闵行区德育“第一课堂”正式启动,该项目旨在通过先进的技术平台和课程专家团队、依托央视和人教社的资源,通过数字化、视频化、沉浸式的方式打造科技与资源融合的思政课堂。这样的合作只是一起教育科技业务成功转型的一个缩影。事实上,从2021年8月教育部将上海作为教育数字化转型试点区并在闵行区展开试点以来,双方就围绕教育数字化展开了多项深度合作,其中一起教育科技深度参与的上海市闵行区数据驱动下大规模因材施教的“1258工程”更是入选了教育部组织遴选的落实“双减”首批十大典型案例。

一起教育科技创始人、董事长兼首席执行官刘畅说:“尽管我们在 2021 年第四季度按公认会计原则计算净亏损人民币 2,560 万元(合 400 万美元),但我们很高兴地报告调整后净收入为正(非公认会计原则)22021 年第四季度为 1700 万元(270 万美元)。我们在快速转变业务和组织的同时实现了调整后的净收入。自我们上次发布财报以来,我们的新业务计划继续保持积极势头,特别是我们的 SaaS 业务,这是对我们以前的校内产品和服务的升级。中国教育部也再次强调鼓励应用数字技术和采购创新服务,以提高全国公立学校教学和学习场景的效率和效果。我们的服务产品正在支持越来越多的试点城市努力实现教育部的指导。”

“我想再次强调我们将业务转变为盈利增长业务的信心和决心。这将是指导我们未来决策和业务运营的关键理念。”刘畅总结道。

一起教育科技董事兼首席财务官杜超说:“2021年第四季度实现正调整净收入(非公认会计准则)是公司的一个重要里程碑。这是我们为未来增长明确定义的新业务战略以及我们组织迅速调整以适应这些战略并提高运营效率的结果。我们很高兴看到新业务战略的实施进展迅速,截至 2021 年 12 月 31 日,这些业务举措产生的当期和非当期递延收入和客户垫款余额达到 2.439 亿元,其中不包括与在线 K12 辅导服务相关的递延收入。”

“从2022年第一季度的业务前景来看,预计净收入在2亿元至2.1亿元之间,虽然我们不能确定是否会录得GAAP净收入,但预计公司将实现Non-GAAP下的盈利。展望未来,我们将继续秉承打造盈利性增长业务的关键理念,并高度重视运营效率。”杜超补充道。

2021 年第四季度亮点

净收入为人民币 5.425 亿元(合 8510 万美元),较 2020 年第四季度的人民币 4.868 亿元同比增长 11.5%。

来自在线 K-12 辅导服务的净收入为 5.259 亿元人民币(8250 万美元),较 2020 年第四季度的 4.675 亿元人民币同比增长 12.5%。

毛利率为 64.8%,高于 2020 年第四季度的 64.3%。

净亏损为人民币 2,560 万元(合 400 万美元),而 2020 年第四季度的净亏损为人民币 3.651 亿元。

2021 年第四季度净亏损占净收入的百分比为负 4.7%,而 2020 年第四季度为负 75.0%。

调整后净利润4 (非公认会计原则)为 1,700 万元人民币(270 万美元),不包括 4,260 万元人民币(670 万美元)的股权激励费用;而2020年第四季度调整后的净亏损为1.346亿元。

2021 年第四季度调整后的净收入(亏损)(非公认会计准则)占净收入的百分比为 3.1%,而 2020 年第四季度为负 27.7%。

2021财年亮点

净收入为人民币 21.845 亿元(合 3.428 亿美元),较 2020 年的人民币 12.944 亿元同比增长 68.8%。

来自在线 K-12 辅导服务的净收入为人民币 21.286 亿元(合 3.340 亿美元),较 2020 年的人民币 12.186 亿元同比增长 74.7%。

毛利率为 59.8%,而 2020 年为 61.7%。

净亏损为人民币 14.419 亿元(合 2.263 亿美元),而 2020 年的净亏损为人民币 13.399 亿元。

2021 年净亏损占净收入的百分比为负 66.0%,而 2020 年为负 103.5%。

调整后的净亏损(非公认会计准则)为人民币 12.467 亿元(约合 1.956 亿美元),不包括股权激励费用人民币 1.952 亿元(合 3,060 万美元),而2020年调整后的净亏损(非公认会计准则)为 9.839 亿元。

2021 年调整后净亏损(非公认会计准则)占净收入的百分比为负 57.1%,高于 2020 年的负 76.0%。

2021 年第四季度未经审计的财务业绩

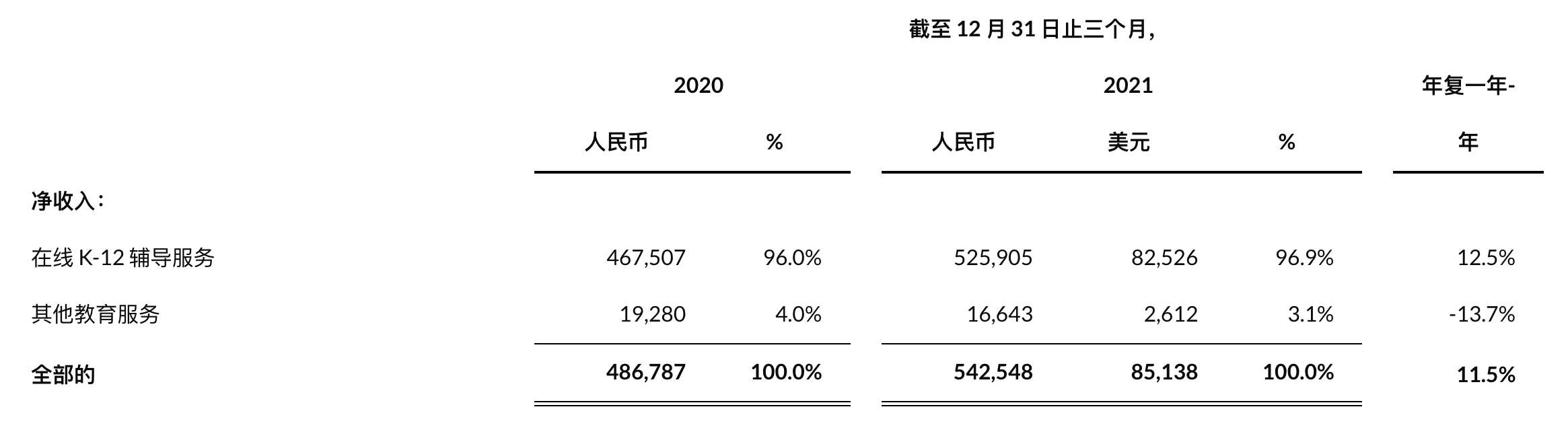

净收入

(以千元人民币计算)

2021 年第四季度的净收入为人民币 5.425 亿元(合 8510 万美元),较 2020 年第四季度的人民币 4.868 亿元同比增长 11.5%。增长的主要原因是增长来自在线 K12 辅导服务的净收入。

2021 年第四季度在线 K12 辅导服务的净收入为 5.259 亿元(8250 万美元),较 2020 年第四季度的 4.675 亿元人民币同比增长 12.5%,占 2021 年第四季度总净收入的 96.9%。

2021年第四季度其他教育服务的净收入为1660万元人民币(260万美元),较2020年第四季度的1930万元人民币同比下降13.7%。

收入成本

2021 年第四季度的收入成本为 1.912 亿元人民币(3,000 万美元),较 2020 年第四季度的 1.736 亿元人民币同比增长 10.1%。增长的主要原因是增加教师和导师的补偿费用。

毛利和毛利率

2021 年第四季度毛利润为人民币 3.514 亿元(合 5510 万美元),较 2020 年第四季度的3.132 亿元同比增长 12.2%。增长主要是由于增长所致在净收入中。

2021 年第四季度的毛利率为 64.8%,高于 2020 年第四季度的 64.3%。

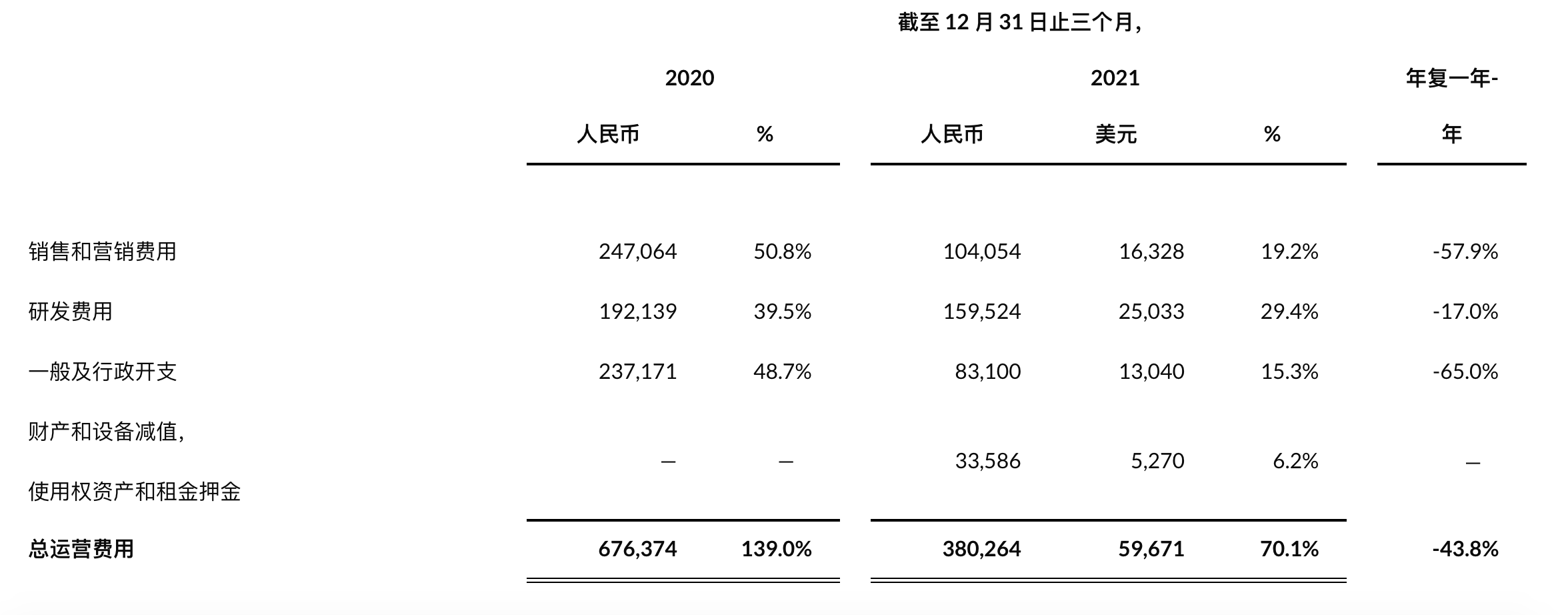

总运营费用

(以千元人民币计算)

2021年第四季度总运营费用为3.803亿元(5970万美元),其中股权激励费用为4260万元(670万美元),较上年同期的676元下降43.8% 2020 年第四季度为 40 万。

2021 年第四季度的销售和营销费用为 1.041 亿元(1630 万美元),其中股权激励费用为 710 万元(110 万美元),同比下降 57.9%。 2020年第四季度为2.471亿元。减少的主要原因是根据监管环境的变化减少了促销活动。

2021年第四季度研发费用为1.595亿元(2500万美元),其中股权激励费用为2480万元(390万美元),同比下降17.0% 2020年第四季度为1.921亿元。减少的主要原因是为应对业务变化和组织优化,研发人员减少。

2021 年第四季度的管理费用为8310万元(1300 万美元),其中股权激励费用为1070万元(170 万美元),同比下降 65.0%。 2020年第四季度为2.372亿元。减少的主要原因是股权激励减少。

2021 年第四季度的财产和设备、使用权资产和租赁押金减值为3360万元(合 530 万美元),而 2020 年第四季度为零。

运营损失

2021 年第四季度的运营亏损为 2890 万元(450 万美元),而 2020 年第四季度为 3.632 亿元。2021 年第四季度的运营亏损占净收入的百分比为负数5.3%,比 2020 年第四季度的负 74.6% 有所改善。

净亏损

2021 年第四季度净亏损为 2560 万元人民币(400 万美元),而 2020 年第四季度净亏损为 3.651 亿元。第四季度净亏损占净收入的百分比为负 4.7% 。2021 年第四季度,而 2020 年第四季度为负 75.0%。

调整后的净收入(亏损)(非公认会计原则)

2021 年第四季度调整后净利润(非公认会计原则)为1700万元(270万美元),而 2020 年第四季度调整后净亏损(非美国通用会计准则)为1.346亿元人民币。调整后净利润(亏损)(非公认会计准则)占净收入的百分比在 2021 年第四季度为 3.1%,高于 2020 年第四季度的负 27.7%。

2021 财年未经审计的财务业绩

净收入

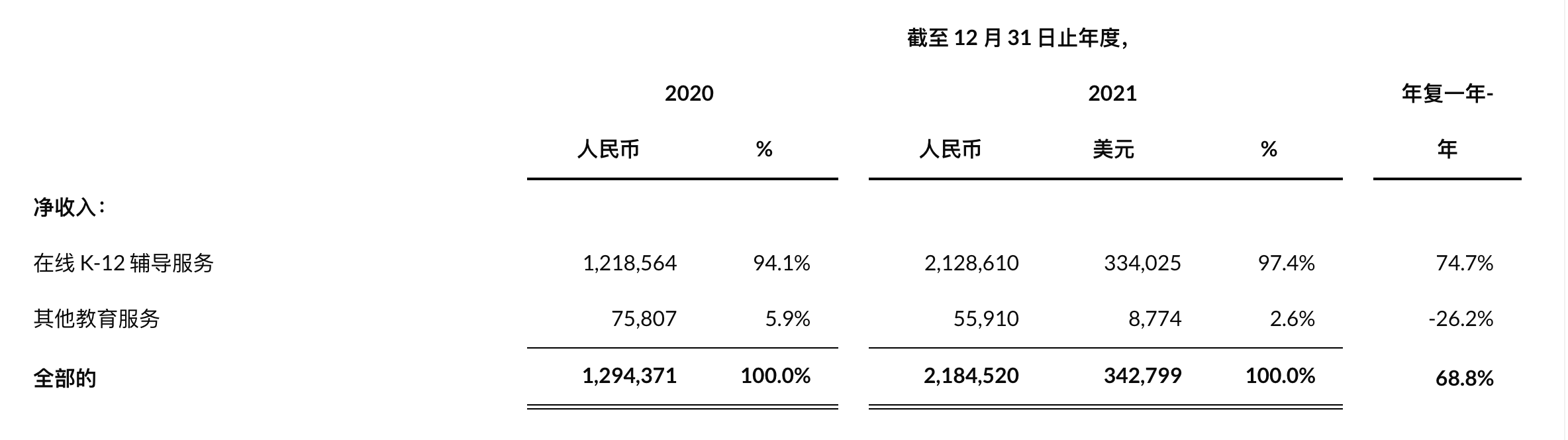

(以千元人民币计算)

2021 年的净收入为 21.845 亿元(3.428 亿美元),较 2020 年的 12.944 亿元同比增长 68.8%。这一增长主要受在线 K12 净收入增长的推动辅导服务。

2021 年在线 K12 辅导服务的净收入为人民币 21.286 亿元(合 3.340 亿美元),较 2020 年的 12.186 亿元同比增长 74.7%。付费课程注册和我们课程费用中位数水平的增加。

2021年其他教育服务的净收入为5590万元(880万美元),较2020年的7580万元同比下降26.2%。

收入成本

2021 年的收入成本为 8.782 亿元(1.378 亿美元),较 2020 年的 4.957 亿元同比增长 77.2%。增长的主要原因是教师和导师的薪酬成本增加以及教材成本,因为公司为更多的学生提供服务,这与公司同期在线K12辅导服务的净收入增长基本一致。

毛利和毛利率

2021 年毛利润为人民币 13.063 亿元(合 2.050 亿美元),较 2020 年人民币 7.987 亿元同比增长 63.6%。增长主要受净收入增长的推动。

与 2020 年的 61.7% 相比,2021 年的毛利率为 59.8%。下降的原因是双重裁员政策的影响以及与劳动力调整相关的相应遣散费。

总运营费用

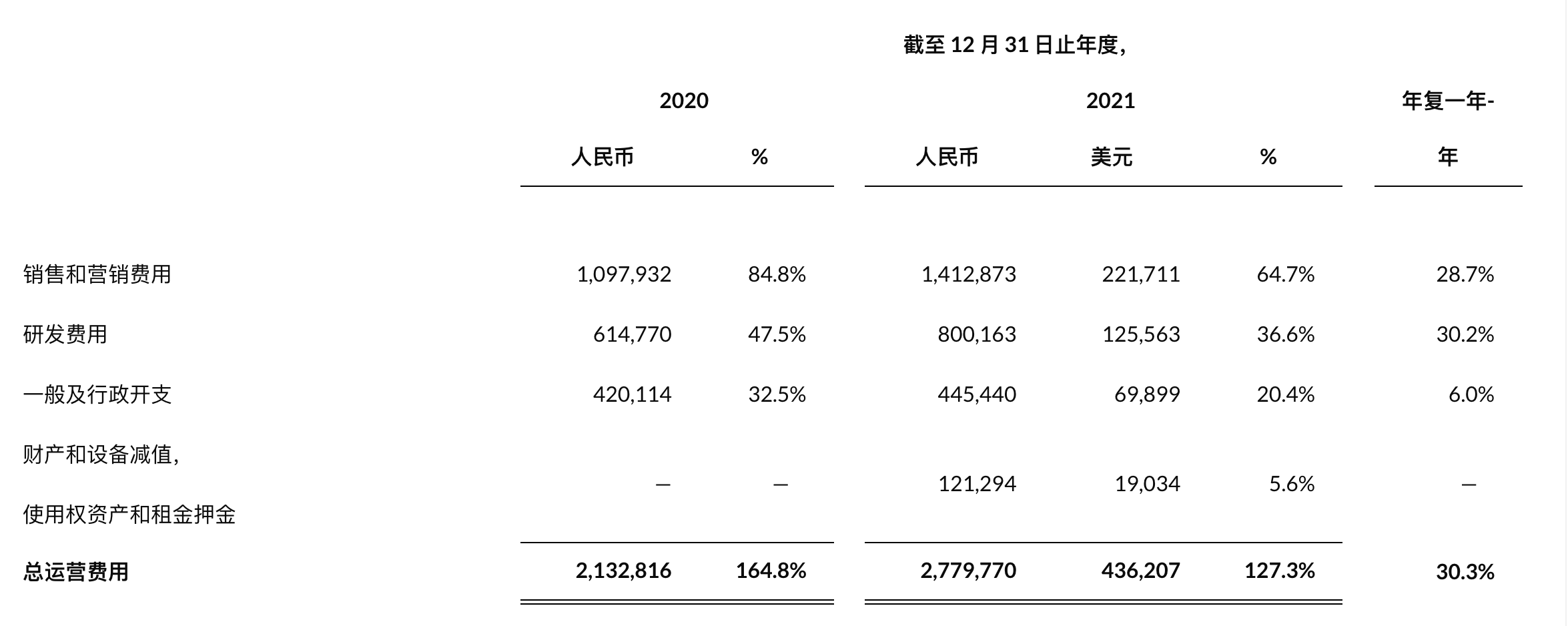

(以千元人民币计算)

2021年总营业费用为人民币27.798亿元(4.362亿美元),其中股权激励费用为人民币1.952亿元(3060万美元),较上年同期的人民币21.328亿元同比增长30.3% 2020 年。

2021年的销售和营销费用为14.129亿元(2.217亿美元),其中股权激励费用为2580万元(400万美元),较上年同期的10.979亿元增长28.7% 2020 年增加的主要原因是由于公司加强销售和营销力度以推动公司在线 K-12 辅导服务的增长,主要是在实施双减之前的期间,促销课程费用增加政策,以及双减政策实施后营销人员调整的遣散费。

2021年研发费用为8.002亿元(1.256亿美元),其中股权激励费用为6000万元(940万美元),较去年同期的6.148亿元人民币增长30.2% 2020年增加的主要原因是研发人员薪酬福利增加,以及双减政策实施后研发人员调整的遣散费增加。

2021年的管理费用为4.454亿元(6990万美元),其中股权激励费用为1.094亿元(1720万美元),较去年同期的4.201亿元增长6.0% 2020年增加的主要原因是双减政策实施前一般和行政人员的工资福利增加,以及双减后一般和行政人员调整的遣散费政策。

2021 年财产和设备、使用权资产和租赁押金的减值为人民币 1.213 亿元(合 1900 万美元),而 2020 年为零。由于监管环境的变化,结合公司的财务表现,公司对其长期资产进行减值评估,于2021年确认减值损失。

运营亏损

2021 年的经营亏损为人民币 14.735 亿元(合 2.312 亿美元),而 2020 年为13.341 亿元。2021 年经营亏损占净收入的百分比为负 67.5%,低于 2020 年的负 103.1%。改善是由于整体运营效率的提高。

净亏损

2021 年净亏损为人民币 14.419 亿元(2.263 亿美元),而 2020 年净亏损为 13.399 亿元。2021 年净亏损占净收入的百分比为负 66.0%,而 2020 年为负 103.5%。

调整后的净亏损(非公认会计原则)

2021 年调整后净亏损(非美国通用会计准则)为 12.467 亿元(1.956 亿美元),而 2020 年为 9.839 亿元。2021 年调整后净亏损(非美国通用会计准则)占净收入的百分比为负 57.1% ,从 2020 年的负 76.0% 有所改善。

请参阅附表,了解美国公认会计原则下的净亏损与调整后净亏损(非公认会计原则)的对账。

流通股

截至 2021 年 12 月 31 日,本公司已发行流通普通股 508,031,685 股。

现金及现金等价物和受限现金

截至 2021 年 12 月 31 日,现金和现金等价物为人民币 11.809 亿元(合 1.853 亿美元),而截至 2020 年 12 月 31 日为人民币 28.350 亿元。

递延收入和客户垫款(流动和非流动)

截至 2021 年 12 月 31 日,递延收入和客户垫款为人民币 2.439 亿元(合 3830 万美元),较截至 2020 年 12 月 31 日的人民币 5.983 亿元同比下降 59.2%。减少的主要原因是由于停止在线 K12 辅导服务,与在线 K12 辅导服务有关的递延收入减少至零。截至 2021 年 12 月 31 日的递延收入和客户垫款与新业务有关,不包括与在线 K12 辅导服务有关的任何递延收入。

业务展望

根据我们目前的估计,2022年第一季度的总净收入预计在2亿元至2.1亿元之间。预计 2022 年第一季度的净收入完全来自公司业务转型后的持续业务,不包括传统在线 K12 辅导服务的收入。与 2021 年第一季度非在线 K12 辅导服务产生的净收入基数相对较小相比,这一估计范围同比显着增加。

补充信息

由于在最新监管环境下的业务模式发生变化,之前提供的一些运营信息和非公认会计原则指标不再相关,今后也不会提供。

2021 年在线 K12 辅导服务(非美国通用会计准则)的总账单为 16.666 亿元(2.615 亿美元),较 2020 年的 16.546 亿元,同比增长 0.7%。

2021年付费课程注册人数约为193.6万人,较2020年约201.8万人同比下降4.1%。

2021 年学生在校申请的平均 MAU 为1440 万,较 2020 年的 1970 万同比下降 26.9%。

由于已于2021年底停止在中国大陆课外学科辅导业务,因此主讲老师和专职老师的数量不再披露。