京翰借壳背后:剥离60家盈利能力欠佳的子公司

多知网10月12日消息,近日,恒立实业发布公告披露非公开发行A股股票预案修订版,其中披露了京翰资产剥离的具体信息。

公告显示,京翰英才与京翰太禾于2015年上半年签署了《资产、业务转让及人员移交协议》等一系列协议,就部分未来盈利能力存在较大不确定性的培训分支机构进行了剥离。

综合考虑盈利能力稳定性、区域管理等因素,最终确定剥离范围为上海京翰文化传播有限公司等60家子公司、分公司。

通过报告可以看出,通过剥离这些子公司,京翰2015年由亏转盈。报告显示,京翰英才2014年营收为6.867亿元,净亏损为4889万元,2015年1-6月营收为4.166亿元,净利润为2.771亿元。

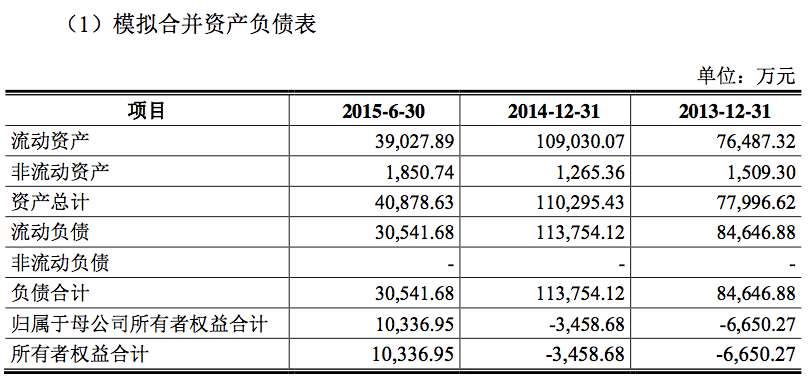

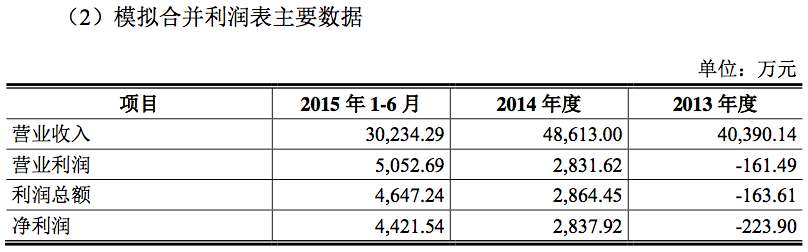

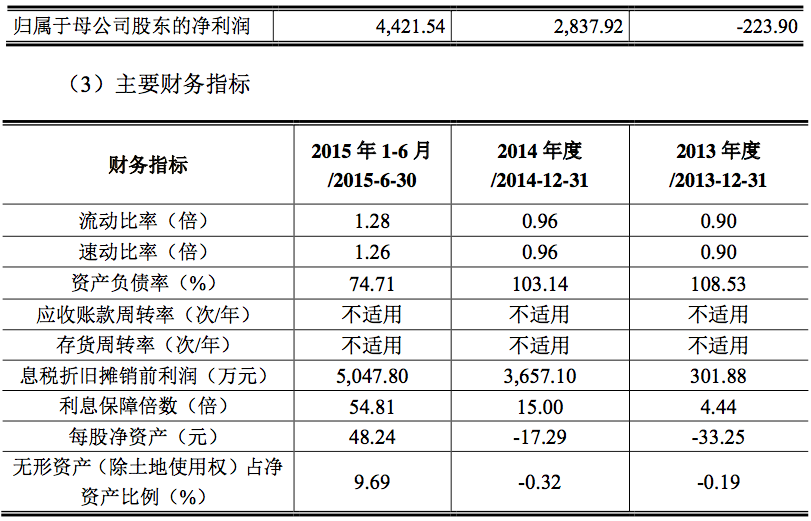

同时,京翰根据自报告期初报表仅存在京翰英才母公司及 47 家分公司的假设,编制了模拟财务报表来说明剥离的有效性。模拟报表中,京翰将报告期内京翰英才母公司为各分子公司承担的费用按实际归属原则进行模拟分摊,模拟财务数据如下(经审计):

可以看出,若之前60家子公司自初期就不属于京翰,则京翰近两年及一期的流动比率分别为 0.90、0.96 和1.28, 速动比率分别为 0.90、0.96 和 1.26,公司资产流动性不断提高。2013 年末、2014年末及2015年6月末,资产负债率分别为108.53%、103.14%和74.71%,利息保障倍数分别为4.44、15.00 和 54.81,公司的偿债风险不断降低。2013年和 2014年公司息税折旧摊销前利润分别为301.88 万元、3657.10万元和5047.80 万元,报告期内公司净利润不断提升,盈利能力不断增强。

单看2014年的资产剥离前财务报表和剥离后的模拟报表,可以发现,若剥离这些子公司,京翰在2014年可以就可以变亏损为盈利。

具体剥离方式为,将拟剥离子公司的股权以及分公司资产、业务转让给京翰太禾,同时,将拟剥离分公司、员工移交给京翰太禾,相应公积金、社保等一并转移,并与京翰太禾签订新劳动合同。

剥离后,京翰太禾作为京翰英才的品牌加盟商继续运营,双方已经签订《品牌使用许可协议》(以下简称“协议”),协议规定京翰英才将品牌“京翰教育”许可京翰太禾及其下属企业使用;未经京翰英才授权,京翰太禾不得以任何形式和理由将京翰英才品牌许可第三方使用或用于与教育咨询无关的业务;许可期限自2015年7月1日至2018年12月31日,期限届满后如需延长使用时间,由双方另行续订品牌使用协议;品牌许可使用费为每个培训网点10 万元/年;京翰英才与京翰太禾承诺互不在对方教学点所在区域新设有关教育咨询业务的教学点;若京翰太禾在许可期限内有意转让相关资产、业务,京翰英才有优先购买权。

在剥离过程中,因为教育培训业务采取先按课时收费后提供服务的方式进行,对于尚未提供服务的课时,学员有权要求解除协议并退还该部分课时对于的预售学费。剥离后,京翰太禾与学员重新签署协议。

剥离完成后,京翰英才仍存在一家正在注销中的控股子公司。

不过,虽然为了冲击A股,京翰暂时剥离了60个盈利能力欠佳的子公司,但京翰在为自己描绘的蓝图中,也帮他们安排了位置。公告显示,未来,京翰英才计划通过以下两种方式收购成熟运营的培训机构,实现产业布局,壮大经营规模和实力,其中包括收购京翰太禾运营成熟的教学点和收购其他 K12 领域及其他细分行业的教育培训机构。由此可见,京翰的策略是先剥离盈利能力欠佳的资产,借壳成功后不排除再收购。(多知网 初骊禹)