安博“瘦身”再冲美股, K12学校业务成主业

文 |曹尔寅

2017年8月28日,安博教育再一次向美国证券交易委员会提交了IPO申请文件,距离上次挂牌纽交所已经过去了7年。

此次安博计划募资500万美元,与上一次募集的1.07亿美元相比,金额大幅缩水。

安博教育的招股书显示,除了2015年净利润为6435.6万元以外,安博在2014年、2016年及2017年第一季度都在亏损,分别为10.82亿元、3701.8万元和1598.8万元。

凭借如此业绩,如果再一次进入美股,不知是否会重演安博第一次上市时,跌破发行价的一幕。

安博曾经创造过一个神话,凭借初期建立的网络教育平台,获得了多轮融资,之后便开启了近乎疯狂的资本并购。2010年成功进入美股后,仅过了两年时间,安博就跌下了神坛,股价从最高每股14美元跌落至2013年初的1美元不到,最终黯然退市。

安博最新的“成绩单”

安博教育的业务分为两个分支:学校教育(Better School)和职业教育(Better Job)。

招股书显示,安博2017年第一季度营收7675万人民币,2016年同期营收6833.5万人民币,同比增长12.31%。2014年、2015年、2016年营收分别为4.12亿人民币、3.95亿人民币、4.11亿人民币。

其中,包括学生辅导和K12学校的学校教育2017年第一季度营收占比为74.4%,2014、2015、2016年分别占比为57.4%、61.1%、 65.7%,比例逐年上升。K-12学校业务在在2017年第一季度,2016、2015、2014营收占比分别为61.1%、54%、47.2%和40.8%,说明K12学校已成为安博的主要驱动力。

而安博一直主打的“职业教育”在2014年、2015年、2016年、2017年第一季度营收占比分别为42.6%、38.9%、34.3%、25.6%,业务占比逐年下滑。

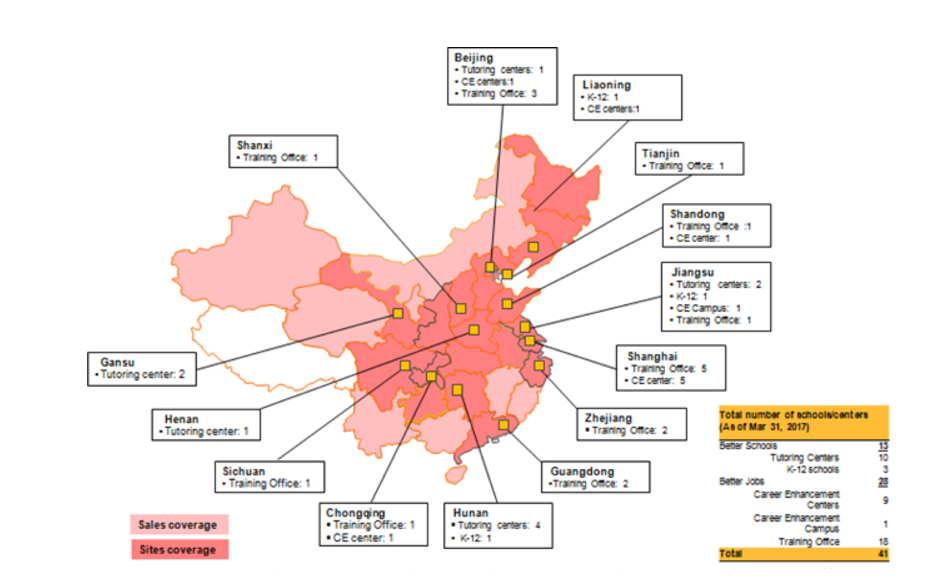

从安博的机构分布来看,截至2017年3月31日,安博共有学习中心和学校41个,其中3所直营K12学校;10所培训中心,28所职业发展中心,包括9所职业技能培训中心,18所培训办公室,1所职业训练营。

可以发现,安博进行了大幅度“瘦身”,减掉了不少不良资产,辅导中心从2013年的143家锐减到9家,K12学校由2010年的5家变成了3家。

K12学校和职业教育并存

截至2017年第一季度,安博教育全日制K12学校在校生已超过1.4万人,辅导类注册用户达10万人,共有全职员工1627人,兼职员工1154名。

安博的K12学校按照国家课程大纲,开设数学,语言,历史,科学和艺术课程。入学前,学生需要参加入学考试,并在毕业后获得当地公立学校系统认可的证书。安博的K12学校还提供国际教育课程,主要针对的是准备留学的学生。

此外,安博开发了一个基于云计算的学习引擎,为学生的个性化课程提供支持。安博还开发了一个名为eBoPo的教育软件产品,为K12级学生提供所有科目的在线指导。

在职业教育方面,安博的Genesis业务为企业客户提供出境和内部管理培训。目前,安博为5000家企业提供培训服务。Genesis在全国的17培训中心设有14个分支机构,拥有200多名培训师。

安博还与大学合作开展为期三年的理工联合计划和四年制联合项目,为学生提供职业增强服务,主要针对的是计算机软件外包管理专业。

职业增强中心目前主要面向IT专业,包括软件工程,平面设计,数字媒体,通信技术和互联网技术。课程为学生提供实践培训,包括案例研究,工作环境模拟以及“软技能”培训如时间管理,演示,领导力和面试等课程。

安博根据对目标行业的了解和雇主的实际招聘需求,设计职业发展课程。此外,安博打算与大学合作,建立联合学院,提供教育和培训计划,将目前的职业增长课程扩展到其他学科领域。

安博还在安博(昆山)服务外包产业园开设了一个职业发展校园,提供教学设施,实验室,宿舍和其他社区基础设施,这些设施能够同时容纳5000人进行培训。

2015年,安博与全球最大的集成电路设计软件提供商Synopsys公司签署了战略协议,并与Synopsys-Ambow School建立了独家合作伙伴关系,专门培养电子行业人才。

注重品牌 整合业务

在招股书中,安博特别提到了品牌的重要性,这可以说是安博用血与泪换来的教训。安博在以往并购企业的过程中,忽视了母品牌对子品牌的影响,处理方式仅仅是在原有品牌前加上"安博"标识,导致其知名度和影响力在一些地区还不如被收购的企业。

招股书中还写道:“如果我们无法成功整合我们收购的业务,可能会导致公司不仅失去收购预期的收益,还会产生大量额外的费用。“

这一条可以算是安博当年资本失控的主因了。收购并整合一个企业或学校是一个极为复杂的过程,耗时且昂贵。在收购一个企业之前,首先要向服务的学生担保,并购不会对培训服务标准和业务产生不利的变化。此外,要有充足的教育培训人员储备,一旦收购的机构出现人员流失,母公司的人员要补得上。同时,还要整合收购企业的服务和产品,降低成本,引进新技术。

此外,招股书还写到了高级管理团队的不可替代的作用,尤其提到了安博创始人黄劲。截至2017年7月31日黄劲持股4,871,079,占总股本比例的58.09%。此外,招股书中就风险还提到了VIE股东可能与安博有潜在的利益冲突可能会损害其业务和财务状况的内容。

政策方面,招股书提到中国目前的评估和测试体系和入学标准如果发生变化可能会对安博的业务和业务产生不利影响。(多知网 曹尔寅)

相关阅读

-

无相关信息